Количество тренда в валютных парах Forex

Страница 1 из 1

Количество тренда в валютных парах Forex

Количество тренда в валютных парах Forex

Количество тренда в валютных парах Forex.

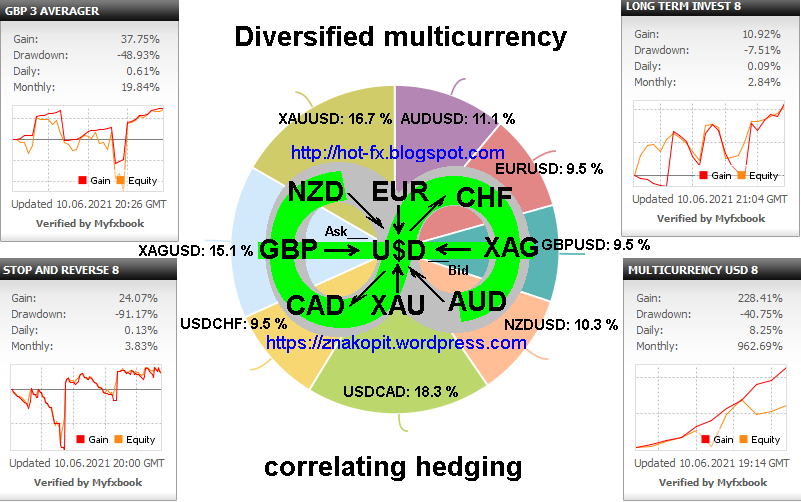

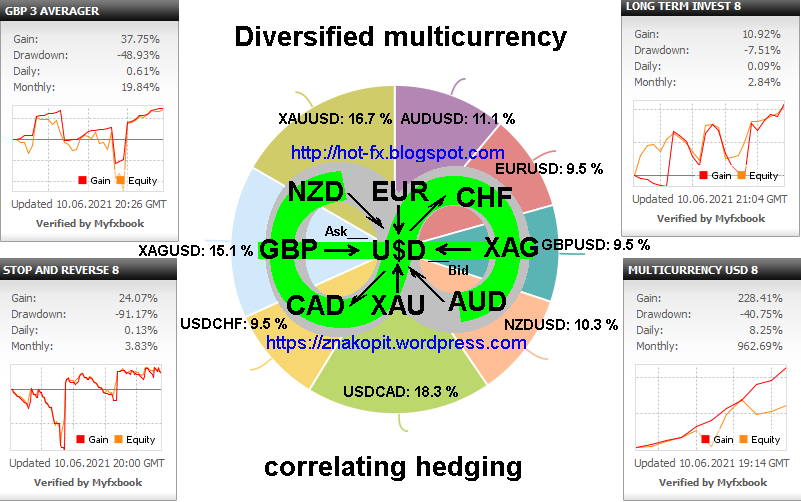

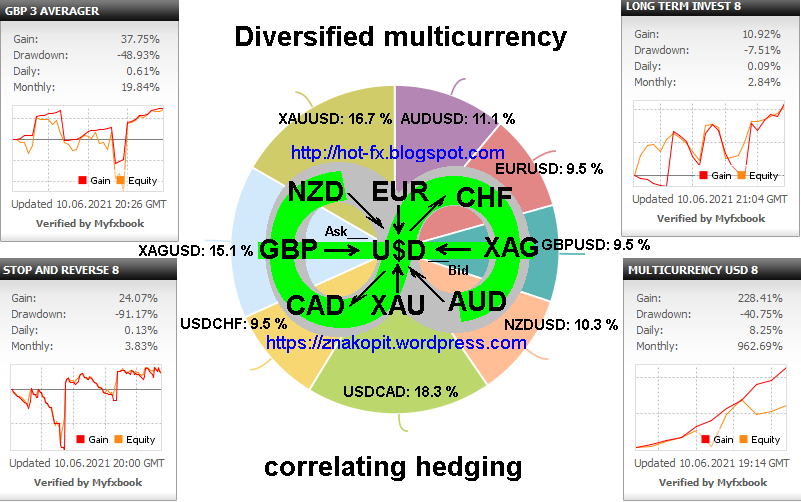

С виду ничем не примечательная схема, но она подробно отвечает на ранее заданный вопрос...

А где же йена в этой долларовой бесконечности, спросите Вы.

Она не участвует в ней, лишь с боку припека, как, впрочем, и серебро.

То есть, йена обычно одновременно падает или растет как по доллару, так и по евро. Это отличает ее от оффшорной NZD-валюты, которая по центру форекса растет по доллару и падает по евро или же наоборот. Соответственно, такая валюта находится в некотором суммарном равновесии относительно других Forex-элементов CHF, GBP, CAD, JPY, равно как и основная валюта депозита, сам доллар относительно всех металлов и валют кроме JPY.

Схема "Forex pairs trend activity" - это основа стратегии диверсифицированного мультивалютного коррелирующего хеджирования, которую стоит сохранить.

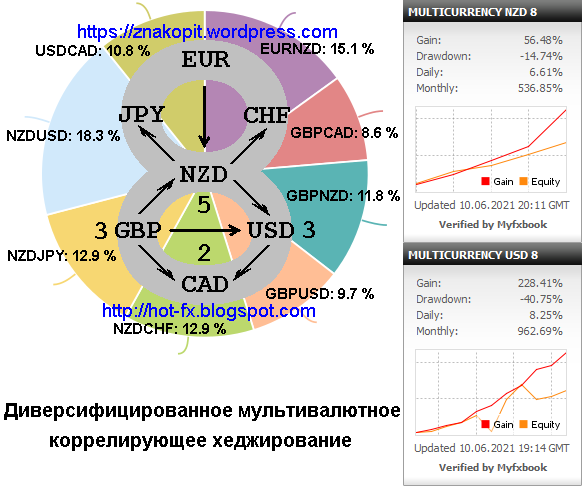

Сможете сами перестроить схему симметрии корреляции относительно NZD вместо USD?

Источник публикации:

http://hot-fx.blogspot.com/2022/01/forex-pairs-trend-activity.html

https://znakopit.wordpress.com/2022/01/02/forex-pairs-trend-activity/

Диверсифицированное мультивалютное коррелирующее хеджирование

Диверсифицированное мультивалютное коррелирующее хеджирование

Диверсифицированное мультивалютное коррелирующее хеджирование.

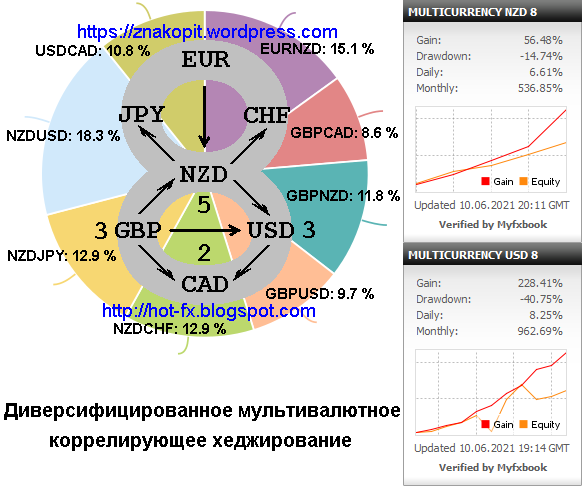

Флетовые системы без стопов сливают там, где отбиваются трендовые системы со стопами. Это очевидно не только из сопоставленных по временному интервалу графиков, но и по самой идее брать часто на боковом движении-свинге по мелочи или редко на сильном тренде по крупному. Боковое елочкообразное расширяющееся скачками туда-сюда-обратно движение активно пожирает стопы тредовых систем, но дает хороший профит, если на это же место поставить тейки флетовых систем. Соответственно, сильное трендовое движение сожрет весь депозит флетовой системы без стопов, ибо нечем остановить ее деятельность. В этом плюс торговли со стопами.

Но минус не менее очевиден. Ибо по статистике 80% рыночного движения - это флет. Откуда такая статистика? Это банальный отчет работы идеально оптимизированной трендовой переворотной или пробойной системы. То есть, на десять пробойных сигналов только один в нужную сторону, а второй такой же хороший в сторону противоположную. Остальные восемь ложные, цена отскакивает и выносит стоп или же не дает достаточного движения и возвращается, вынося безубыток. Короче, Вы вынуждены полгода наблюдать просадку до 50%, чтобы заработать всего лишь 35 процентов. Теперь понимаете, почему у брокера такая ликвидность?

А рабочих закономерностей на рынке Forex лишь две - это ночник, работающий на статичном зигзаге удачи в полночь при переходных процессах, перекрываемый десятикратным расширением спреда у всех брокеров и боковое движение, точно выбивающее стопы трендовых систем и не менее точно попадающее по тейкам флетовых, но до первого тренда.

Так что, если не хотите ждать прибыли в 100% годовых со стопами при просадке до 50%, то Вам остается только предельно эффективно лавинообразно набирать прибыль без стопов на флете в надежде на то, что вы переживете тренд, зная [особенности валютных пар рынка Forex] и используя [диверсифицированное мультивалютное коррелирующее хеджирование].

А где же йена в этой долларовой бесконечности, спросите Вы.

Она не участвует в ней, лишь с боку припека, как, впрочем, и серебро.

То есть, йена обычно одновременно падает или растет как по доллару, так и по евро. Это отличает ее от оффшорной NZD-валюты, которая по центру форекса растет по доллару и падает по евро или же наоборот. Соответственно, такая валюта находится в некотором суммарном равновесии относительно других Forex-элементов CHF, GBP, CAD, JPY, равно как и основная валюта депозита, сам доллар относительно всех металлов и валют кроме JPY.

Это основа [стратегии диверсифицированного мультивалютного коррелирующего хеджирования].

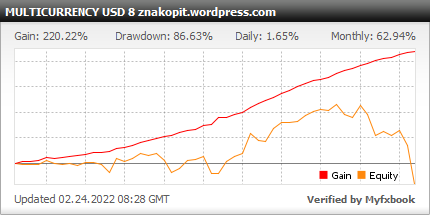

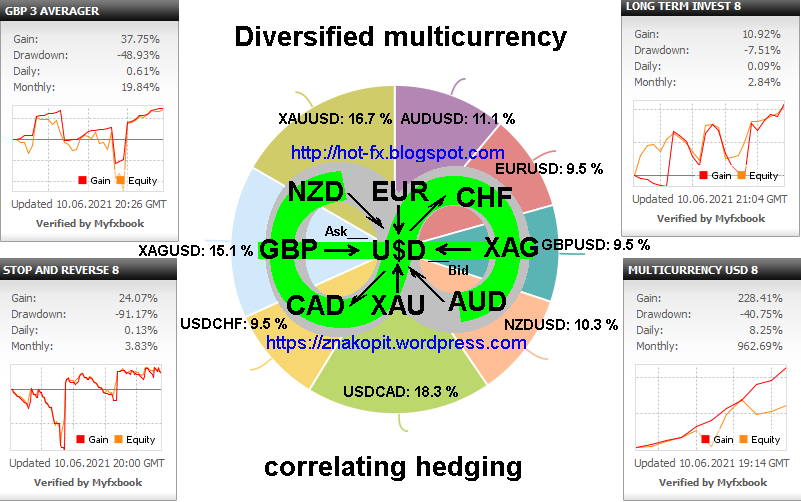

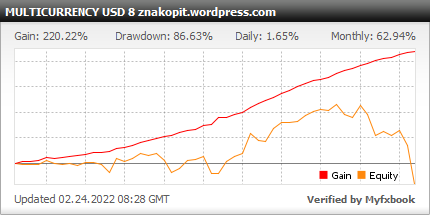

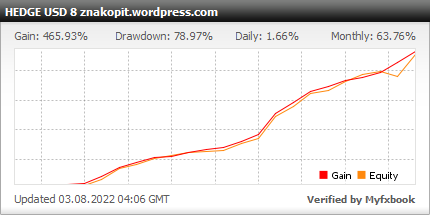

[MULTICURRENCY USD 8]

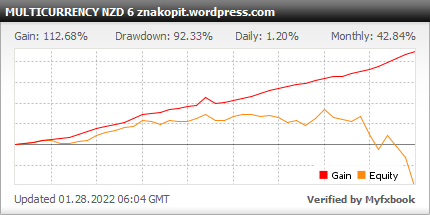

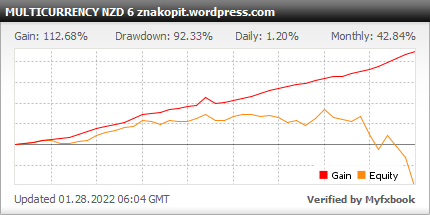

[MULTICURRENCY NZD 6]

Пожирая стопы и безубытки трейдеров, рыночная цена норовит вернуться в среднее значение, поэтому и возможна прибыльная торговля при условии правильного поддержания открытых позиций с использованием стратегии диверсифицированного мультивалютного коррелирующего хеджирования - открытия сделок на одном рынке (валютной паре) для компенсации воздействия ценовых рисков равной, но противоположной позиции на другом рынке (валютной паре). Обычно хеджирование осуществляется с целью страхования рисков изменения цен путем заключения сделок на срочных рынках. Это похоже на удержание равновесия при серфинге на волне или в полете...

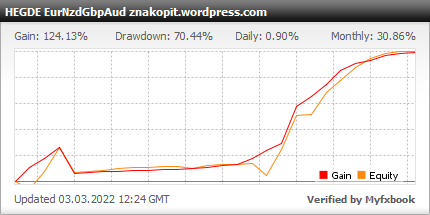

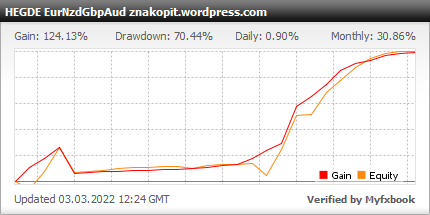

[HEDGE EurNzdGbpAud]

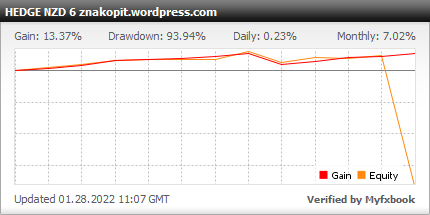

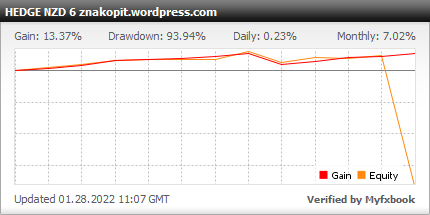

[HEDGE NZD 6]

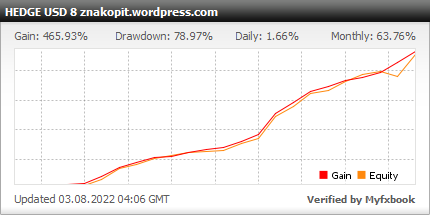

[HEDGE USD 8]

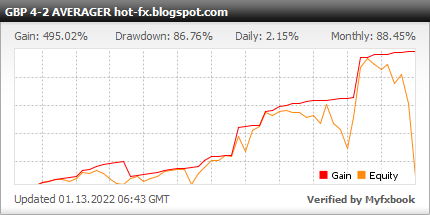

Высокодоходный двухсторонний усреднитель позиций по 4-м фунтам и 2-м дополнительным парам:

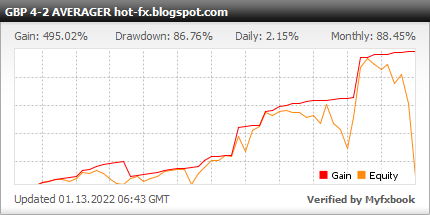

[GBP 4-2 AVERAGER]

Предельное пятикратное количество флета на сто пунктов тренда имеет фунт, что делает его незаменимым для [высокодоходных усреднителей позиций] как по кроссам, так и по доллару.

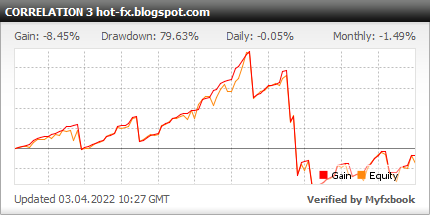

Высокодоходный односторонний усреднитель позиций на 3-х корреляциях со стопом в 25% депо на случай безотката:

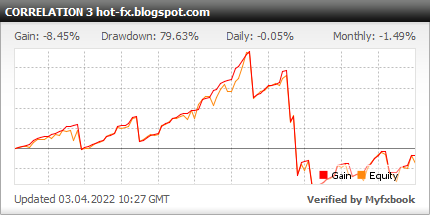

[CORRELATION 3]

Усреднитель позиций, в отличие от системы без стопов, опережает просадку экспоненциальным ростом очередного лота и кроет часть ордеров с убытком, но при этом должен иметь глобальный стоп на случай безотката, когда не может опередить просадку повышением ставки. Такая система имеет пилообразный график доходности.

Оптимальные схемы мультивалютного хеджирования.

Это проверенная временем система управления ПАММ, способная как разгонять минимальный депозит, так и устойчиво работать на определенном размере депозита в долгосрочной перспективе, не нуждается в последующей оптимизации. Примечательно то, что эта система работает без стопов с тейками как по тренду, так и контртрендом от границ ренжа во флете, постепенно снижая риски за счет увеличения депозита не смотря на устойчивость размера своей просадки.

Центовый размер депозита в такой системе необходим для снижения рисков по инвестициям до 1% на одну сделку для депозита в 100 USD.

Система захватывает расширяющееся боковое рыночное движение с двух сторон, при этом сама себя хеджирует, тем самым ограничивая размер просадки постоянной рабочей величиной. Устойчиво работает на всех валютных парах Forex без сливов при достаточном размере депозита.

Источник публикации:

http://hot-fx.blogspot.com

https://znakopit.wordpress.com

Скачать статью "Диверсифицированное мультивалютное коррелирующее хеджирование на Forex" https://znakopit.webnode.ru/_files/200000191-78c7a78c7c/divhedge.doc

Флетовые системы без стопов сливают там, где отбиваются трендовые системы со стопами. Это очевидно не только из сопоставленных по временному интервалу графиков, но и по самой идее брать часто на боковом движении-свинге по мелочи или редко на сильном тренде по крупному. Боковое елочкообразное расширяющееся скачками туда-сюда-обратно движение активно пожирает стопы тредовых систем, но дает хороший профит, если на это же место поставить тейки флетовых систем. Соответственно, сильное трендовое движение сожрет весь депозит флетовой системы без стопов, ибо нечем остановить ее деятельность. В этом плюс торговли со стопами.

Но минус не менее очевиден. Ибо по статистике 80% рыночного движения - это флет. Откуда такая статистика? Это банальный отчет работы идеально оптимизированной трендовой переворотной или пробойной системы. То есть, на десять пробойных сигналов только один в нужную сторону, а второй такой же хороший в сторону противоположную. Остальные восемь ложные, цена отскакивает и выносит стоп или же не дает достаточного движения и возвращается, вынося безубыток. Короче, Вы вынуждены полгода наблюдать просадку до 50%, чтобы заработать всего лишь 35 процентов. Теперь понимаете, почему у брокера такая ликвидность?

А рабочих закономерностей на рынке Forex лишь две - это ночник, работающий на статичном зигзаге удачи в полночь при переходных процессах, перекрываемый десятикратным расширением спреда у всех брокеров и боковое движение, точно выбивающее стопы трендовых систем и не менее точно попадающее по тейкам флетовых, но до первого тренда.

Так что, если не хотите ждать прибыли в 100% годовых со стопами при просадке до 50%, то Вам остается только предельно эффективно лавинообразно набирать прибыль без стопов на флете в надежде на то, что вы переживете тренд, зная [особенности валютных пар рынка Forex] и используя [диверсифицированное мультивалютное коррелирующее хеджирование].

А где же йена в этой долларовой бесконечности, спросите Вы.

Она не участвует в ней, лишь с боку припека, как, впрочем, и серебро.

То есть, йена обычно одновременно падает или растет как по доллару, так и по евро. Это отличает ее от оффшорной NZD-валюты, которая по центру форекса растет по доллару и падает по евро или же наоборот. Соответственно, такая валюта находится в некотором суммарном равновесии относительно других Forex-элементов CHF, GBP, CAD, JPY, равно как и основная валюта депозита, сам доллар относительно всех металлов и валют кроме JPY.

Это основа [стратегии диверсифицированного мультивалютного коррелирующего хеджирования].

[MULTICURRENCY USD 8]

[MULTICURRENCY NZD 6]

Пожирая стопы и безубытки трейдеров, рыночная цена норовит вернуться в среднее значение, поэтому и возможна прибыльная торговля при условии правильного поддержания открытых позиций с использованием стратегии диверсифицированного мультивалютного коррелирующего хеджирования - открытия сделок на одном рынке (валютной паре) для компенсации воздействия ценовых рисков равной, но противоположной позиции на другом рынке (валютной паре). Обычно хеджирование осуществляется с целью страхования рисков изменения цен путем заключения сделок на срочных рынках. Это похоже на удержание равновесия при серфинге на волне или в полете...

[HEDGE EurNzdGbpAud]

[HEDGE NZD 6]

[HEDGE USD 8]

Высокодоходный двухсторонний усреднитель позиций по 4-м фунтам и 2-м дополнительным парам:

[GBP 4-2 AVERAGER]

Предельное пятикратное количество флета на сто пунктов тренда имеет фунт, что делает его незаменимым для [высокодоходных усреднителей позиций] как по кроссам, так и по доллару.

Высокодоходный односторонний усреднитель позиций на 3-х корреляциях со стопом в 25% депо на случай безотката:

[CORRELATION 3]

Усреднитель позиций, в отличие от системы без стопов, опережает просадку экспоненциальным ростом очередного лота и кроет часть ордеров с убытком, но при этом должен иметь глобальный стоп на случай безотката, когда не может опередить просадку повышением ставки. Такая система имеет пилообразный график доходности.

Оптимальные схемы мультивалютного хеджирования.

Это проверенная временем система управления ПАММ, способная как разгонять минимальный депозит, так и устойчиво работать на определенном размере депозита в долгосрочной перспективе, не нуждается в последующей оптимизации. Примечательно то, что эта система работает без стопов с тейками как по тренду, так и контртрендом от границ ренжа во флете, постепенно снижая риски за счет увеличения депозита не смотря на устойчивость размера своей просадки.

Центовый размер депозита в такой системе необходим для снижения рисков по инвестициям до 1% на одну сделку для депозита в 100 USD.

Система захватывает расширяющееся боковое рыночное движение с двух сторон, при этом сама себя хеджирует, тем самым ограничивая размер просадки постоянной рабочей величиной. Устойчиво работает на всех валютных парах Forex без сливов при достаточном размере депозита.

Источник публикации:

http://hot-fx.blogspot.com

https://znakopit.wordpress.com

Скачать статью "Диверсифицированное мультивалютное коррелирующее хеджирование на Forex" https://znakopit.webnode.ru/_files/200000191-78c7a78c7c/divhedge.doc

Похожие темы

Похожие темы» Особенности валютных пар рынка Forex

» Риски на рынке Forex

» Прибыльные коммерческие FOREX советники

» znakopit.wordpress.com FOREX 2012

» Вероятность выигрыша-заработка на Forex

» Риски на рынке Forex

» Прибыльные коммерческие FOREX советники

» znakopit.wordpress.com FOREX 2012

» Вероятность выигрыша-заработка на Forex

Страница 1 из 1

Права доступа к этому форуму:

Вы не можете отвечать на сообщения